俄羅斯宣布!多家銀行加入中國CIPS系統,美元、SWIFT系統被繞開?

據俄羅斯衛星通訊社、《今日俄羅斯》日前援引俄羅斯央行一位官 員的話報道稱,目前俄羅斯多家銀行已經接入中國跨境銀行間支付系統(CIPS)。

與此同時,俄羅斯也開始希望中國銀行們也加入其自有的金融支付系統——俄羅斯金融信息傳輸系統(SPFS),而在上面的這2套系統中,美元和環球同業銀行金融電訊協會(SWIFT)都被繞開了!

俄羅斯央行:多家銀行加入中國CIPS系統!

俄羅斯央行(CBR)國際合作部外國監管機構關系管理局局長——弗拉基米爾·沙波瓦洛夫表示,俄羅斯已有多家銀行接入中國跨境銀行間支付系統(CIPS),這可方便俄、中貿易結算。

大國重器:人民幣跨境支付系統CIPS(作者:聶某人)

提要:直到CIPS上線運行,中國才具備了一個大國所必須具有的所有重器,中國金融業和銀行業在經濟全球化中不再受制于美國。CIPS將中國地緣經濟的前沿,推向了世界的每一個角落,從金融上為中華民族的偉大復興奠定了基礎。CIPS有多重要?相當于當年歷盡艱難發展起來的“兩彈一星”,屬于金融界的原子彈!

2015年10月8日,中國國內19家商業銀行,以及位于亞洲、歐洲、大洋洲、非洲等地區的38家境內銀行和138家境外銀行成功上線運營CIPS(Cross-border Interbank Payment System)系統!

截至2017年12月,CIPS上線后,共有中銀香港等10家中外資銀行、中央結算公司和上海清算所2家金融基礎設施以直接參與者身份成功接入CIPS,直接參與者數量從上線時的19家增至31家,間接參與者從176家增至677家,覆蓋全球6大洲87個國家和地區,其中境外間接參與者占比61.74%。CIPS的實際業務范圍已經覆蓋到全球144個國家和地區的2,190家法人金融機構。央行數據顯示,2017年,CIPS處理業務125.90萬筆,金額14.55萬億元,同比分別增長97.92%和233.67%。日均處理業務5056.22筆,金額584.50億元。

2018年3月26日,CIPS二期投產試運行,10家中外資銀行同步試點上線。自此,CIPS運行時間基本覆蓋全球各時區的工作時間,支持全球的支付與金融市場業務,滿足全球用戶的人民幣業務需求。

中國人知道CIPS嗎?恐怕沒有幾個人知道。

中國人知道SWIFT和CHIPS嗎?恐怕在中國的銀行業界的國際業務部門,以及中國有進出口業務的企業沒有不知道的。

SWIFT就是各個銀行在地球村里的“門牌號碼”,離開了SWIFT,你的企業在國際業務中就是沒有“戶口”的“黑戶”,等于被剝奪了國際交易的權利和能力,因為你只要參與國際貿易就要收款出款,若你被美國制裁,你這個企業在國際業務中,就不能夠匯出資金,或者收到資金,就是間接地但是是絕對地被剝奪了參加國際貿易的權利。目前,SWIFT的服務已經遍及207個國家,接入的金融機構8000多家。SWIFT(Society for Worldwide Interbank Financial Telecommunications)中文叫做環球銀行金融電信協會,是國際金融交易系統。

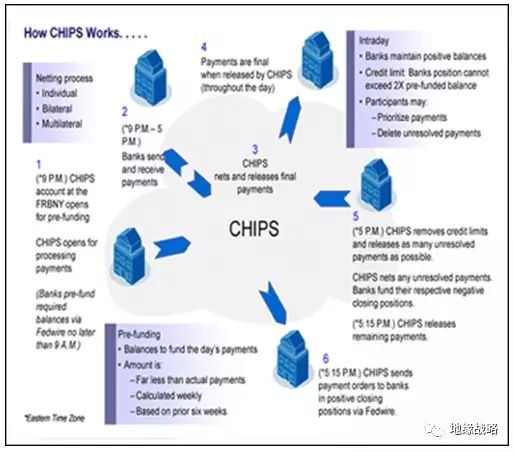

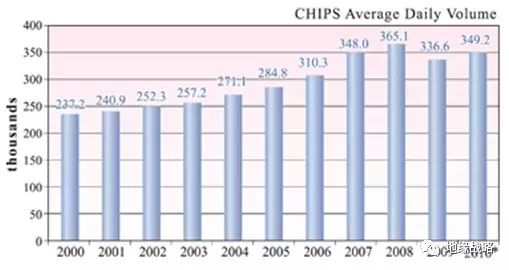

CHIPS相當于就是美國執行世界中央銀行的職能,世界貿易結算,不是匯款行和收款行之間點對點匯款,CHIPS是世界性的資金調撥系統。由于美元扮演事實上的世界貨幣,當今世界上90%以上的外匯交易和國際貿易都是以美元計價和結算支付,因此外匯交易和國際貿易的資金清算,也就必然通過CHIPS完成的。可以說,CHIPS是國際貿易資金清算的橋梁,也是歐洲美元供應者進行外匯交易的通道。CHIPS(clearing house interbank payment system)“紐約清算所銀行同業支付系統”。

所以,中國人知道為什么只有控制SWIFT和CHIPS的美國“才能”動不動就“制裁”或者威脅“制裁”他國和他國企業的原因了。說到底,就是美國人剝奪你參與國際貿易的能力和權利!為什么歐洲只能附庸美國去制裁別國?為什么俄羅斯、中國不可以制裁別國?因為SWIFT國際結算系統是美國控制的。世界幾乎所有的資金流動都在SWIFT系統下交易,交易信息必然受到美國的監控。

附文一:人民幣跨境支付系統CIPS

2012年4月12日,中國人民銀行有關負責人表示,央行決定組織開發獨立的人民幣跨境支付系統((Cross-border Interbank Payment System,簡稱CIPS)),進一步整合現有人民幣跨境支付結算渠道和資源,提高跨境清算效率,滿足各主要時區的人民幣業務發展需要,提高交易的安全性,構建公平的市場競爭環境。

2015年10月8日上午正式啟動。系統上線運行后,將大大提高跨境清算效率,標志著人民幣國內支付和國際支付統籌兼顧的現代化支付體系取得重要進展。

系統背景

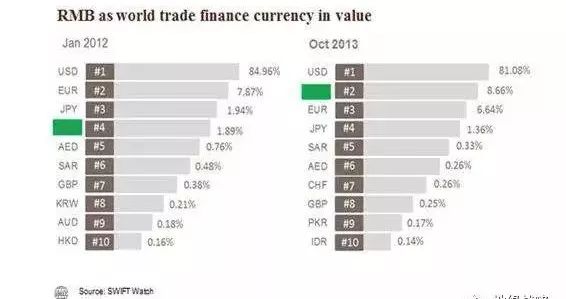

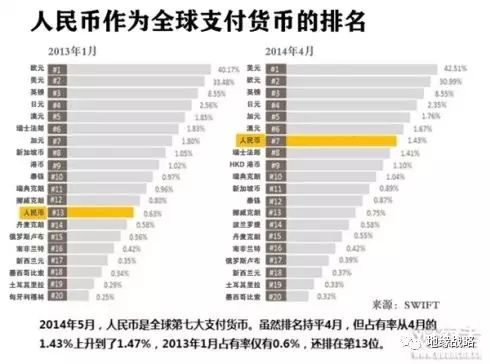

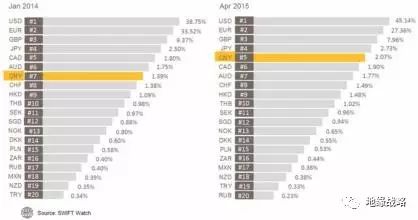

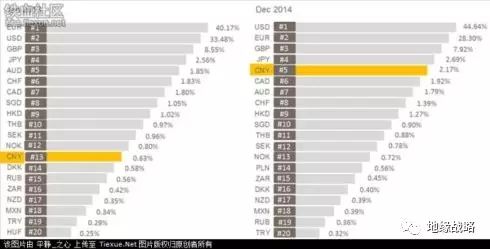

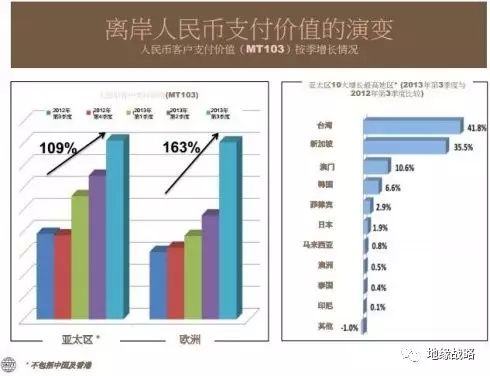

隨著跨境人民幣業務各項政策相繼出臺,跨境人民幣業務規模不斷擴大,人民幣已成為中國第二大跨境支付貨幣和全球第四大支付貨幣。人民幣跨境支付結算需求迅速增長,對金融基礎設施的要求越來越高。為滿足人民幣跨境使用的需求,進一步整合現有人民幣跨境支付結算渠道和資源,提高人民幣跨境支付結算效率,2012年初,人民銀行決定組織建設人民幣跨境支付系統(Cross-Border Interbank Payment System,以下簡稱CIPS),滿足全球各主要時區人民幣業務發展的需要。

2011年,跨境貿易人民幣結算量超2萬億元,跨境直接投資人民幣結算量超1100億元。

截止2015年10月CIPS上線運營,人民幣已成為全球第四大支付貨幣及第二大貿易融資貨幣,建設獨立的人民幣跨境支付系統、完善人民幣全球清算服務體系成為必然要求。業界普遍認為,CIPS的建立在順應市場需求的同時,將進一步推動人民幣在全球的使用,為其成為真正的全球貨幣鋪平道路。

建設目標

人民幣跨境支付系統(CIPS)建設目標是保證安全、穩定、高效,支持各個方面人民幣跨境使用的需求,包括人民幣跨境貿易和投資的清算、境內金融市場的跨境貨幣資金清算以及人民幣與其他幣種的同步收付業務。

CIPS分兩期建設:一期主要采用實時全額結算方式,為跨境貿易、跨境投融資和其他跨境人民幣業務提供清算、結算服務;二期將采用更為節約流動性的混合結算方式,提高人民幣跨境和離岸資金的清算、結算效率。

具體功能

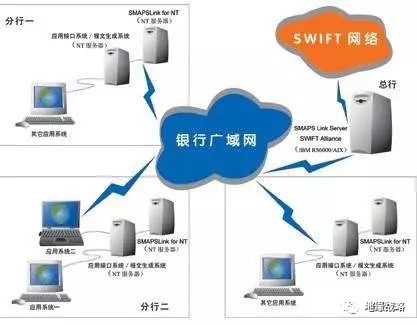

CIPS(一期)的主要功能是便利跨境人民幣業務處理,支持跨境貨物貿易和服務貿易結算、跨境直接投資、跨境融資和跨境個人匯款等業務。其主要特點包括:一是CIPS(一期)采用實時全額結算方式處理客戶匯款和金融機構匯款兩類業務。二是各直接參與者一點接入,集中清算業務,縮短清算路徑,提高清算效率。三是采用國際通用ISO20022報文標準,采納統一規范的中文四角碼,支持中英文傳輸,在名稱、地址、收費等欄位設置上更有利于人民幣業務的自動處理。CIPS報文設計充分考慮了與現行SWIFTMT報文的轉換要求,便于跨境業務直通處理并支持未來業務發展需求。四是運行時間覆蓋亞洲、歐洲、非洲、大洋洲等人民幣業務主要時區。五是為境內直接參與者提供專線接入方式。

清算模式

現有人民幣跨境清算模式主要包括清算行模式和代理行模式。清算行模式下,港澳清算行直接接入大額支付系統,其他清算行通過其總行或者母行接入大額支付系統,所有清算行以大額支付系統為依托完成跨境及離岸人民幣清算服務。代理行模式下,境內代理行直接接入大額支付系統,境外參加行可在境內代理行開立人民幣同業往來賬戶進行人民幣跨境和離岸資金清算。

相關制度

CIPS(一期)的制度主要包括:《人民幣跨境支付系統業務暫行規則》、《人民幣跨境支付系統參與者服務協議》、《人民幣跨境支付系統業務操作指引》、《人民幣跨境支付系統運行規則》以及《人民幣跨境支付系統技術規范》。

其中,《人民幣跨境支付系統業務暫行規則》(銀辦發[2015]210號)由人民銀行制定并在門戶網站發布,主要規定參與者的加入條件、業務處理要求、賬戶管理要求等。經人民銀行批復后,CIPS運營機構制定并發布了《人民幣跨境支付系統參與者服務協議》和《人民幣跨境支付系統業務操作指引》,協議以法律文本的形式約定了CIPS運營機構和參與者的權利與義務;操作指引規定了主要業務流程及具體要求。后續,CIPS運營機構還將發布《人民幣跨境支付系統運行規則》(最新發布:銀發[2018]72號)、《人民幣跨境支付系統技術規范》。

運營機構

CIPS(一期)由跨境銀行間支付清算(上海)有限責任公司負責運營,該機構為公司制企業法人(以下簡稱運營機構)。2015年9月8日,運營機構在上海正式成立,全面負責CIPS(一期)的系統運營維護、參與者服務、業務拓展等各方面工作。CIPS(一期)上線后,CIPS運營機構將按照市場需求,逐步完善CIPS各項功能,強化內部管理,提高CIPS清算效率和競爭力。未來,CIPS運營機構還將加強與國際其他清算組織和金融基礎設施運營機構的溝通與合作,努力拓展國際市場。此外,為更好地運營CIPS,跨境銀行間支付清算(上海)有限責任公司將視需要考慮增資擴股,選擇適當時機改制為股份有限公司。

該公司接受人民銀行的監督和管理,人民銀行已經制定和發布了《人民幣跨境支付系統運營機構監督管理辦法》(銀發[2015]290號),對經營范圍、業務運營等做出了規定。

運行時序

CIPS(一期)按照北京時間運行,以中華人民共和國的法定工作日為系統工作日,年終決算日是中華人民共和國每年最后一個法定工作日。CIPS(一期)每日運行時序分為營業準備、日間處理、業務截止和日終處理四個階段,日間處理支付業務的時間為9:00-20:00,今后可視市場需求進一步延長CIPS運行時間。

參與機構

首批參與者共有19家,分別為:工商銀行、農業銀行、中國銀行、建設銀行、交通銀行、華夏銀行、民生銀行、招商銀行、興業銀行、平安銀行、浦發銀行、匯豐銀行(中國)、花旗銀行(中國)、渣打銀行(中國)、星展銀行(中國)、德意志銀行(中國)、法國巴黎銀行(中國)、澳大利亞和新西蘭銀行(中國)和東亞銀行(中國)。

這19家參與者是人民銀行根據商業銀行的參與意愿,結合境內各銀行跨境和離岸人民幣業務量、技術開發能力和外資銀行國別地域分布情況等,經過技術檢驗統籌確定的。2015年6月-9月,人民銀行先后組織了模擬運行、技術驗收和業務驗收,檢驗首批參與機構的技術與業務能力是否具備投產上線的條件,確定19家首批參與者于10月8日上線。

此外,同步上線的間接參與者還包括位于亞洲、歐洲、大洋洲、非洲等地區的38家境內銀行和138家境外銀行。

附文二:SWIFT系統簡介

環球銀行金融電信協會(Society for Worldwide Interbank Financial Telecommunication,SWIFT),或譯環球同業銀行金融電訊協會。SWIFT是一個協作組織,它運營著世界級的金融電文網絡,銀行和其他金融機構通過它與同業交換電文(message),從而完成金融交易。除此之外,SWIFT還向金融機構銷售軟件和服務,其中大部分的用戶都在使用SWIFT網絡。到2007年6月為止,SWIFT的服務已經遍及207個國家,接入的金融機構超過8100家。

SWIFT Code(銀行國際代碼)一般用于發電匯,信用證電報,每個銀行都有,用于快速處理銀行間電報往來。像工商銀行和建設銀行這樣的大銀行,也會對自己內部的分支機構分配后綴不同的Swift code。

SWIFT是一個國際銀行間非盈利性的國際合作組織,總部設在比利時的布魯塞爾,同時在荷蘭阿姆斯特丹和美國紐約分別設立交換中心(Swifting Center),并為各參加國開設集線中心(National Concentration),為國際金融業務提供快捷、準確、優良的服務。SWIFT運營著世界級的金融電文網絡,銀行和其他金融機構通過它與同業交換電文(Message)來完成金融交易。除此之外,SWIFT還向金融機構銷售軟件和服務,其中大部分的用戶都在使用SWIFT網絡。

SWIFT組織成立于1973年5月,其全球計算機數據通訊網在荷蘭和美國設有運行中心,在各會員國設有地區處理站,來自美國、加拿大和歐洲的15個國家的239家銀行宣布正式成立SWIFT,其總部設在比利時的布魯塞爾,它是為了解決各國金融通信不能適應國際間支付清算的快速增長而設立的非盈利性組織,負責設計、建立和管理SWIFT國際網絡,以便在該組織成員間進行國際金融信息的傳輸和確定路由。

在國際貿易結算中,SWIFT信用證是正式的、合法的,被信用證各當事人所接受的、國際通用的信用證,信用證是指凡通過SWIFT系統開立或予以通知的信用證。采用SWIFT信用證必須遵守SWIFT的規定,也必須使用SWIFT手冊規定的代號(Tag),而且信用證必須遵循國際商會2007年修訂的《跟單信用證統一慣例》各項條款的規定。在SWIFT信用證可省去開證行的承諾條款(Undertaking Clause),但不因此免除銀行所應承擔的義務。SWIFT信用證的特點是快速、準確、簡明、可靠。

該組織創立之后,其成員銀行數逐年迅速增加。從1987年開始,非銀行的金融機構,包括經紀人、投資公司、證券公司和證券交易所等,開始使用 SWIFT。目前該網絡已遍布全球206個國家和地區的8,000多家金融機構,提供金融行業安全報文傳輸服務與相關接口軟件,支援80多個國家和地區的實時支付清算系統。

1980年SWIFT聯接到香港。我國的中國銀行于1983年加入SWIFT,是SWIFT組織的第1034家成員行,并于1985年5月正式開通使用,成為我國與國際金融標準接軌的重要里程碑。之后,我國的各國有商業銀行及上海和深圳的證券交易所,也先后加入SWIFT。

進入90年代后,除國有商業銀行外,中國所有可以辦理國際銀行業務的外資和僑資銀行以及地方性銀行紛紛加入SWIFT。SWIFT的使用也從總行逐步擴展到分行。1995年,SWIFT在北京電報大樓和上海長話大樓設立了SWIFT訪問點SAP(SWIFT Access Point),它們分別與新加坡和香港的SWIFT區域處理中心主節點連接,為用戶提供自動路由選擇。

為更好地為亞太地區用戶服務,SWIFT于1994 年在香港設立了除美國和荷蘭之外的第三個支持中心,這樣,中國用戶就可得到SWIFT支持中心講中文的員工的技術服務。SWIFT還在全球17個地點設有辦事處,其2000名的專業人員來自55個國家,其中北京辦事處于1999年成立。

全世界金融數據傳輸、文件傳輸、直通處理STP(Straight Through Process)、撮合,清算和凈額支付服務、操作信息服務、軟件服務、認證技術服務、客戶培訓和24小時技術支持。

SWIFT自投入運行以來,以其高效、可靠、低廉和完善的服務,在促進世界貿易的發展,加速全球范圍內的貨幣流通和國際金融結算,促進國際金融業務的現代化和規范化方面發揮了積極的作用。我國的中國銀行、中國農業銀行、中國工商銀行、中國建設銀行、交通銀行、中信實業銀行等已成為環球銀行金融通信協會的會員。這也就是為什么PP只支持電匯這幾家國內銀行的原因。

附文三:CHIPS簡介

20世紀60年代末,鑒于紐約地區資金調撥交易量迅速增加,紐約清算所于1966年研究建立CHIPS系統(clearing house interbank payment system)紐約清算所銀行同業支付系統。

CHIPS1970年正式創立。當時,采用聯機作業方式,通過清算所的交換中心,同9家銀行的42臺終端相連。1982年時,成員行共有位于紐約地區的銀行100家,包括紐約當地銀行和美國其他地區及外國銀行。到90年代初,CHIPS發展為由12家核心貨幣銀行組成,有140家金融機構加入的資金調撥系統。該系統采用UnisysAl5多處理機,有23臺CP2000高性能通信處理機及BNA通信網,以處理電子資金轉賬和清算業務。

CHIPS的參加銀行,除了利用該系統本身調撥資金外,還可接受銀行同業往來的付款指示,透過CHIPS將資金撥付給指定銀行。這種層層代理的清算體制,構成了龐大復雜的國際資金調撥清算網。因此,它的交易量非常巨每個營業日終了,中央計算機系統對各參加銀行(如上述的A行和B行)當日(ValueDate)的每筆交易進行統計,統計出各參加銀行應借或應貸的凈金額。中央計算機系統除了要給各參加銀行傳送當日交易的摘要報告外,并需于當日下午4:30后,通過FedWire網,將各參加銀行應借或應貸的凈金額通知紐約區聯邦儲備銀行。紐約區聯邦儲備銀行利用其會員銀行的存款準備金賬戶完成清算。清算完成后,通知CHIPS,CHIPS則于下午5:30~6:30,用1小時的時間軋平賬務。

從上述處理過程可看出,利用CHIPS進行國際間的資金轉賬是很方便的。因此,各國銀行在紐約設有分行者,都想加入CHIPS系統。面對日益增多的參加銀行,為了清算能快速完成,紐約清算所決定,由該所會員銀行利用其在紐約區聯邦儲備銀行的存款準備金賬戶,代理各參加銀行清算。目前,參加清算的銀行,除了紐約清算所12家會員銀行外,另有Bank Of America及Continental Bank International加人,總共14家。因此,在CHIPS清算體制下,非參加銀行可由參加銀行代理清算,參加銀行又由會員銀行代理清算,層層代理,構成了龐大復雜的國際清算網。

附文四: 《人民幣跨境支付系統業務規則》銀發[2018]72號